Apprendre à trader, les étapes pas à pas

Apprendre à trader permet de saisir les opportunités à la bourse qui sont à la portée de tout le monde. Encore faut-il connaître les bases et savoir comment s’y prendre pour ne pas faire partie de la grande majorité de gens qui se lancent et qui perdent tout leur capitale en quelques jours ou semaines.

Ce qu’il faut retenir : le 100% des personnes qui gagnent à la bourse, oui, il y en a beaucoup, se sont formées.

Le problème, c’est que le 95% pour ne pas dire plus des personne qui fond du trading le font soit sans apprendre à trader, en tout cas pas suffisamment, et, en fait, elles confondent la bourse avec le casino, et la réalité les rattrape très vite.

Apprendre à trader, les bases de l’analyse technique d’un graphique

Qu’est-ce que l’analyse technique ?

L’analyse technique, c’est l’étude du prix à travers l’évolution des graphiques et des indicateurs techniques.

Le but de l’analyse technique est de découvrir, pronostiquer le plus justement possible, ce qui se passe actuellement avec le prix et quelle sera sa tendance en interprétant les courbes du ou des graphiques.

La question fondamentale à laquelle on désire obtenir une réponse, c’est : que se passe-t-il maintenant avec le prix ? Monte-t-il, descend-il ou est-il en phase de consolidation, donc stable ?

Pourquoi cette question est-elle fondamentale ?

Tout simplement parce que le prix ne ment pas. En fait, il ne se trompe jamais. Il reflète très exactement de quelle manière ou dans quelle mesure une valeur est affectée par la réalité du monde économique dans l’instant présent.

Le prix est donc, pour le trader, une donnée stable, un point fixe au milieu d’un tourbillon d’informations chiffrées ou non. Il vous permet de réfléchir sans crainte. En effet, si l’on prend, dans le cadre des actions, les chiffres donnés par une société, son bilan comptable, il peut tout à fait avoir été trafiqué, le prix, quant à lui, absolument pas. Il représente une donnée précise à un moment déterminé, le moment où vous le regardez.

Le prix est le résultat de décisions réelles prises par les intervenants sur le marché boursier.

Prenons un exemple. Les analystes financiers, les grands investisseurs, peuvent dire, affirmer ce qu’ils veulent dans les journaux, à la télévision ou autres, mais leurs propos reflètent-ils ce qu’ils font réellement ?

C’est donc bien l’action et seulement l’action des investisseurs qui doit nous intéresser et non leurs propos, car il peut très bien avoir un avis positif sur telle ou telle action sans forcément l’acheter.

Cela signifie qu’au lieu d’essayer de deviner la pensée des acteurs du marché, mieux vaut lire le résultat de leur pensée à travers les décisions qu’ils ont prises et qui se reflètent, se traduisent directement dans l’évolution du prix.

L’évolution du prix forme des courbes que l’on affiche sous formes de graphiques, mais encore faut-il arriver à les interpréter, à les comprendre, et c’est exactement ce que vous faites dans le cadre d’une analyse technique. C’est ce qui va vous permettre d’anticiper ce qui pourrait bien se passer à l’avenir avec le prix.

Un point important :

L’analyse technique n’est pas une science exacte, mais quand elle est bien pratiquée, elle vous permet d’avoir plus souvent raison que tort, donc vous gagnerez plus souvent que vous ne perdrez, et vos opérations boursières deviendront à ce moment-là rentables.

Avertissement :

En fait, se lancer dans le trading, en écoutant à gauche et à droite les conseils que l’on peut obtenir, sans connaître au moins les bases offertes dans ce guide pratique, c’est la quasi garantie de perdre une bonne partie de son argent pour ne pas dire la totalité.

Attention, je ne dis pas qu’en connaissant ce minimum de technique ou d’interprétation graphique, vous pouvez vous lancer. Non, je dis juste que je connais suffisamment l’être humain pour savoir que, quoi que je dise, si vous avez décidé de vous lancer, vous le ferez. Je dis donc juste ceci : ayez au moins ce minimum de connaissance, peut-être cela vous éviter a-t-il une catastrophe et, au contraire, vous rendra conscient qu’il faut en savoir plus afin de maximiser réellement vos chances de gains.

Comprendre un graphique, ce que vous ne devez pas ignorer

Il existe de nombreuses techniques, méthodes d’affichage de prix. La plus courante, celle que nous utilisons, est celle du chandelier japonais.

Impossible de se plonger dans la lecture des graphiques sans avoir certaines bases. Ces dernières vous permettront de commencer à comprendre ce qu’un graphique représente.

Un graphique de prix, appelé également une courbe de valeur (chart en anglais) affiche sous une forme visuelle l’évolution du prix d’un actif dans un espace-temps choisi. Celui-ci peut être représenté de diverses manières.

J’ai choisi la plus visuelle à mes yeux, les chandeliers japonais.

Sur un graphique, les chandeliers sont placés à la suite les uns des autres. Chacun d’eux représente une unité de temps : 1 minute, 5 minutes, 1 jour, par exemple. C’est vous qui le déterminez.

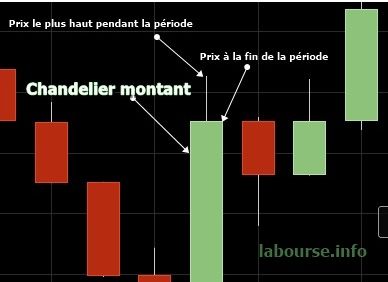

Chaque chandelier va vous donner quatre informations importantes. Le chandelier montant

Si le chandelier représente une unité de temps déterminée à cinq minutes, alors chaque chandelier représente l’évolution du prix pendant une période de cinq minutes. L’unité de temps est donc importante car le chandelier y est directement lié et correspond uniquement à la période temps que vous avez déterminée.

Pour qu’un chandelier soit considéré comme montant, son prix doit être plus haut à la fin de la période qu’au début. Si vous avez choisi une unité de temps réglée sur cinq minutes, alors à la fin des 5 minutes, le prix doit être plus haut qu’au début des 5 minutes.

La couleur d’une bougie nous indique si le prix a monté ou, au contraire, s’il est descendu.

Les bougies vertes ou chandeliers verts nous indiquent que le prix a monté. Cela nous permet de déterminer le prix de départ sur le chandelier étudié. Ci-dessus, nous voyons que la couleur est verte, donc automatiquement le prix de départ doit se situer au bas de la bougie, au bas du corps de la bougie, la mèche de la bougie située au bas du corps représentant le prix atteint le plus bas, et inversement, la mèche de la bougie située au haut de son corps représentera le prix le plus élevé atteint pendant la période que représente la bougie.

La mèche en dessous du chandelier signifie que le prix est descendu plus bas qu’au niveau d’ouverture. Elle permet de voir la « force » des vendeurs, qui, finalement, ont été repoussés dans le cadre de la bougie ci-dessus de façon significative. Ils ont repris un peu la main lorsque le prix s’est trouvé au niveau le plus élevé, ce qui est représenté par la mèche supérieure.

Si, depuis son niveau d’ouverture, le prix n’avait jamais passé au-dessous de ce niveau, alors il n’y aurait aucune mèche en bas. Il se peut que vous ayez un chandelier sans mèche, ce qui est rare, ou avec une mèche en haut et pas en bas, une mèche en bas et pas en haut ou une mèche en haut et une mèche en bas. Tout est possible.

Ces indications sont précieuses et c’est un avantage non négligeable que vous offre les chandeliers japonais que de pouvoir identifier facilement tout ce que nous venons de voir.

Voici un exemple :

Si vous avez, au-dessus du corps de la bougie, une très grande mèche, et au-dessous, une petite, pensez-vous que le prix a de forte chance de beaucoup monter dans la prochaine période ?

Ses chances sont assez minces, car cela signifie tout simplement que les vendeurs, ceux qui veulent faire baisser le prix, ont réussi quand le prix était au plus haut à le faire reculer fortement. Il se pourrait donc que, dans la prochaine période, ils réussissent à créer une bougie rouge, une bougie baissière.

Parfois, vous pourrez constater que la mèche du haut est presque de la même hauteur que la mèche du bas. Cela signifie que la force baissière ne pourrait que stopper la hausse du prix, mais pas le faire descendre significativement, et c’est d’ailleurs ce que nous constatons puisque les deux chandeliers suivants sont neutres et créent une mini consolidation de prix. Après un tel cas de figure, en général le prix part assez fortement à la baisse ou à la hausse.

Une petite précision dans le cas où vous l’ignoriez : vous pouvez choisir la couleur de vos chandeliers. J’ai choisi vert et rouge car, tout simplement, je trouve que ces deux couleurs se distinguent très facilement sur un fond noir.

Dans le cas d’un chandelier baissier -vous retrouvez des chandeliers baissiers en rouge, toutes les significations sont les mêmes, sauf que, dans le cas d’une bougie baissière, le niveau du prix au début de la période est plus haut qu’en fin de période. La bougie se lit par conséquent depuis le haut vers le bas.

En résumé, la bougie du chandelier japonais vous donne cinq informations précieuses :

– le prix le plus haut de la période

– le prix le plus bas de la période

– le prix d’ouverture

– le prix de fermeture

– le sens du prix

L’analyse technique offre un avantage très intéressant, qui s’appelle la prophétie autoréalisatrice.

Les méthodes les plus partagées, les plus utilisées, par les traders vont influencer directement le marché. Pour faire court, si, en lisant les graphiques, vous arrivez à certaines conclusions qui vont influencer vos trades, pour autant que votre analyse soit respectueuse de certaines règles, les autres traders, appliquant des règles identiques ou presque similaires, arriveront aux mêmes conclusions que vous. Ils vont donc prendre des positions qui seront en grandes parties similaires au vôtres et cela va influencer le marché, car, comme nous l’avons dit précédemment, le prix évolue en fonction de l’offre et de la demande, en fonction du nombre d’acheteurs par rapport au nombre de vendeurs.

En fait, l’analyse technique, qui, je le rappelle, n’est pas une science exacte, est, en fait, également l’analyse « psychologique » du marché, car ce qui l’influence, c’est bien le comportement des traders.

Plus le nombre de traders à passer un ordre d’achat ou de vente basé sur une méthodologie similaire va être important, plus l’on va confirmer une tendance.

Si les traders voient une configuration graphique qui leur indique que le prix va monter, alors, ils vont tous prendre une position à l’achat.

Peu importe si les raisons des traders sont justifiées dans la réalité ou pas, le fait est que si le plus grand nombre d’entre eux décident que le marché devrait monter, il y a de très fortes chances pour qu’il monte. Ils vont auto-réaliser leur pronostic.

En fait, l’analyse technique, c’est un peu l’étude, à travers le prix, du comportement « moutonnier » des acteurs du marché.

C’est la raison pour laquelle l’analyse technique fonctionne aussi souvent et non en raison d’obscures règles mathématiques ou autres.

Il est donc judicieux de connaître les techniques des autres traders, celles qui sont communément utilisées afin de connaître quelle sera la tendance de leurs prévisions, qui devraient également être les vôtres, dans les grandes lignes, bien évidemment; tout en se souvenant que l’on parle de tendance et du fais d’optimiser le nombre de fois où vous aurez vu juste et non d’atteindre la perfection, le cent pour cent étant totalement utopique et inutile, puisque vous n’avez pas besoin d’avoir toujours raison pour réussir.

Vous comprenez maintenant plus aisément pourquoi il vaut mieux apprendre les techniques des traders professionnels, qu’ils soient indépendants ou pas, et non les méthodes des « boursicoteurs ».

Petit rappel : apprenez sérieusement les différentes techniques permettant d’effectuer de bonnes analyses techniques mais sans vous prendre au sérieux. Gardez la tête froide, restez distant et intuitif, car de toute façon, le marché n’est qu’une suite d’efficience et d’inefficience, de moments où tout fonctionnera très bien et d’autres moins. Il faut donc garder en tête que le risque zéro n’existe pas. Ce que vous voulez, ce n’est pas prendre aucun risque, mais bien optimiser vos chances.

Un point d’entrée est un moment où, en fonction des analyses et règles que vous avez appliquées, vous savez que vous en respectez suffisamment pour passer un ordre.

Apprendre à reconnaître une zone de support et de résistance

La meilleure façon d’illustrer la zone de support et de résistance sur un graphique serait de comparer cette zone au plancher et au plafond d’une pièce, le support étant le plancher et la résistance, le plafond.

Les supports et les résistances sont donc bien des zones qui se définissent à l’horizontale sur le graphique.

Ce qui caractérise une zone de support et de résistance, c’est le fait que ce sont des zones qui délimitent la fin d’une progression haussière ou baissière du prix, et ceci de façon répétée, soit sur une certaine durée de temps, plus ou moins longue. Arrivé sur la zone de résistance ou de support, le prix repart dans le sens opposé.

Quand le prix monte pendant un certain temps, on dit que les acheteurs ont la main, mais à un moment donné, le prix est estimé un peu ou beaucoup trop élevé, et les vendeurs, donc ceux qui font baisser le prix, vont prendre la main. La « guerre » entre les acheteurs et les vendeurs peut durer quelques minutes, ou plus longtemps, et faire descendre le prix toujours à peu près au même montant et le faire monter également toujours à peu près au même niveau, ce qui va créer la zone de résistance et de support.

Il est important de préciser qu’il s’agit bien d’une zone et non d’un niveau exact ou d’un prix exact. On parle bien d’un prix approximatif qui est rejoint plusieurs fois.

Le prix hésite toujours dans une certaine zone avant de repartir à la hausse ou à la baisse ; ce phénomène est parfaitement visuel sur un graphique.

Ce qu’il faut en déduire :

Vous désirez ouvrir une position. Selon vous, est-il judicieux de l’ouvrir quand le prix est bien entre la zone de support ou de résistance ?

Si vous aimez jouer à pile ou face et avoir une chance sur deux de gagner, alors vous apprécierez ; mais plus sérieusement, si vous voulez devenir un trader indépendant, amateur ou professionnel, où, selon vous, va-t-il falloir choisir votre point d’entrée ?

Il y a, bien entendu, plusieurs critères, que nous n’avons pas vus, à prendre en compte, mais à ce stade de connaissance, il est évident qu’il faut se positionner à l’achat quand le prix est le plus près de la zone de support et à la vente quand il va se heurter à la ligne ou zone de résistance.

En résumé, c’est toujours quand le prix a rejoint une de ces zones qu’il faut passer un ordre.

Cela ne veut pas dire que vous ne pouvez pas en passer à un autre moment, mais cela demande plus de connaissances, et dans tous les cas, même les professionnels choisissent de passer au moins un certain nombre de leurs ordres à ce moment-là, car c’est dans ces zones qu’il y a la plus grande probabilité de voir le prix prendre la direction que vous avez estimée.

Parfois, il arrive que le prix ne revienne plus dans ces zones. Il vous faudra alors effacer celles que vous aviez indiquées et trouver la nouvelle zone de résistance et de support. Parfois, il faut attendre un peu afin qu’une tendance apparaisse sur votre graphique.

Comme déjà dit, on cherche des probabilités, c’est-à-dire 60 %, 70 %, 80 % de chances, mais jamais 100 %.

Le pourcentage quant à la probabilité que ce qui s’est produit dans le passé se reproduise est toujours assez élevé à certains moments. Ce qu’il faut arriver à faire, c’est à anticiper le plus possible ce que va faire le prix quand il arrive dans une de nos deux zones. C’est toujours intéressant de voir de quelle manière le prix se comporte dans la zone de support ou de résistance.

Il peut arriver que le prix s’approche de la résistance pour finalement la traverser et partir nettement à la hausse, ce qui représente bien un signal, dans ce cas, que le prix monte ; mais attention, si vous prenez position depuis une résistance qui est brisée, vous pourriez voir le prix repartir à la baisse rapidement. Il faut donc vérifier si votre prix part réellement à la hausse, et mieux, si cette résistance se transforme bien en support.

Ces techniques sont étudiées dans des cours plus avancés. Il vous faut juste retenir ce petit avertissement et le fait qu’il vaut mieux placer un ordre d’achat à proximité d’un support.

Cette règle est parfaitement symétrique, cela signifie que cela s’applique exactement de la même manière pour vendre, le point d’entrée le meilleur à la vente étant la zone proche de la résistance.

Les lignes de tendance ou droites de tendance

Les lignes de tendance permettent de canaliser le prix qui est en train de monter ou de descendre afin de voir quand il va casser la tendance et en inverser le sens. Si vous préférez, ce sont des supports et résistances, mais qui ne sont pas à l’horizontale. Ils sont inclinés.

Historiquement, ce sont les droites de tendance qui ont été utilisées en premier dans l’analyse technique. Le fondateur de l’analyse technique est Charles Dow, qui a donné son nom à l’indice qu’il a créé en 1896 avec Edward Jones; il s’agit bien entendu du Dow Jones.

Comme vous pouvez l’apercevoir sur les graphiques, le prix n’avance jamais en ligne droite. Il forme ce que l’on peut appeler des vagues, des points hauts et des points bas. Il s’agit simplement de relier des points hauts entre eux et les points bas entre eux également.

Le prix peut évoluer que de trois façons distinctes :

– canal haussier

– canal baissier

– canal horizontal, stagnation du prix qui peut être une consolidation.

On vient de parler brièvement de comment passer un ordre ou plutôt de quand le passer. Maintenant voyons quand le fermer.

Il y a deux cas de figure qui se présenteront à vous : soit votre trade est en train de vous rapporter de l’argent, et il se passe donc bien, soit vous êtes en train d’en perdre.

Ces deux cas se traitent de manière totalement différente.

En cas de gain :

Vous avez pris position à l’achat, le prix monte, vous réalisez un joli gain, ou bien vous avez pris position à la vente, le prix baisse, baisse encore, votre gain devient intéressant, que faire ?

Premièrement, il faut savoir qu’un cours peut continuer à baisser ou à monter pendant un certain temps, plus que ce que vous croyez ; simplement, il ne le fera pas de façon linéaire. Le fait que le prix monte ne veut pas dire qu’il ne va pas passer par des phases de descente, alors comment savoir si le prix ne commence pas à descendre pour de bon ?

La meilleure technique consiste à observer les pics, les points les plus élevés. Si les pics sont toujours plus élevés, le prix continue à monter, même s’il descend par moments. Les creux, eux-aussi, devraient descendre de moins en moins bas. Bien sûr, ceci est un très bon indicateur pour un marché qui n’est pas trop volatile, car s’il passe d’un coup à la hausse ou à la baisse, de manière puissante, c’est en général qu’une nouvelle économique importante a été faite ou qu’un événement important s’est produit, et là, vous ne pouvez rien faire d’autre que clôturer votre position ou attendre, afin de voir si le prix va rebondir ; cela s’étudie de cas en cas.

L’aspect psychologique à retenir :

Ne cherchez pas la perfection, car cela vous fera changer vos règles de travail en permanence et cela ne sera jamais rentable pour vous !

Il existe, afin de vous assister dans votre prise de décision, des oscillateurs. Nous n’allons pas en parler dans ce cours ; nous en parlons dans les niveaux plus avancés. Mais sachez que cela existe. Ils peuvent vous aider de façon significative à voir si le marché se retourne réellement ou pas.

En ayant également bien indiqué sur votre graphique les supports et résistances antérieures, vous pourrez également vous y référer afin de prendre votre décision. Admettons que vous avez placé un ordre à l’achat. Le prix monte, monte, et vous constatez qu’il a tendance à descendre, puis à remonter, puis à redescendre, et que, quand il remonte, il se situe toujours dans la même zone de prix. Ne serait-il pas en train de rejoindre une zone de résistance ?

Bien évidemment, si vous aviez tracé toutes vos lignes de résistance, vous pourriez facilement le constater. Maintenant, il faut savoir que, si le prix casse cette résistance, il peut monter encore bien plus, peut-être même jusqu’à la prochaine zone de résistance. En vendant trop tôt, vous allez perdre de l’argent ; par contre, si vous constatez que le prix s’approche de moins en moins de la zone de résistance et que les creux, les moments où le prix est le plus bas, sont de plus en plus bas, vous pouvez prendre vos bénéfices.

Il faut donc attendre un signal clairement défini de tendance opposée au sens de votre trade.

En cas de perte :

Dans ce cas, ne vous croyez pas plus malin que le marché. Si vous constatez que la tendance s’est clairement inversée, stoppez immédiatement votre perte. Vous pouvez le faire manuellement ou, ce qui est bien plus judicieux, le faire automatiquement grâce à un ordre que vous aurez donné à votre courtier, l’ordre de clôturer votre trade à un moment déterminé, si cela se passe mal. Vous définissez en fait une somme que vous êtes prêt à perdre, et quand elle est atteinte, votre trade est clôturé. Vous maîtrisez ainsi de façon automatique vos pertes.

Il ne faut surtout pas persister en refusant de voir la réalité en face. Si vous persistez en pensant que le marché vous sera à nouveau favorable plus tard, vous pourriez perdre beaucoup, beaucoup trop.

La règle avec laquelle il ne faut jamais transiger :

Stoppez tout trade à un niveau de perte que vous avez décidé au moment de l’ouverture de ce dernier sans jamais revenir sur votre décision.

Comment définir le stop ?

Que ce soit à la hausse ou à la baisse, vous pouvez définir quand votre trade sera clôturé. C’est bien pratique et indispensable, à moins de passer sa journée, et parfois ses nuits, à suivre le marché sur lequel vous tradez, à regarder votre écran ou vos écrans.

L’analyse du graphique va vous permettre d’indiquer les anciennes zones de support et de résistance, ainsi que les droites de tendance. Vous pourrez ainsi voir apparaître clairement les moments où le prix était le plus haut et où il était le plus bas.

Positionnez un stop trop près de votre zone d’ouverture est dangereux, car le marché est volatile et votre trade risque de se fermer pour rien. Il est donc important, surtout pour définir la perte acceptable pour vous, de la chiffrer et de concilier le montant que vous êtes prêt à perdre avec les graphiques ; et sur les graphiques, la meilleure règle est de se positionner légèrement au-dessous du moment où le prix a été le plus bas sur la période de temps que vous désirez trader. Si vous faites du day trading, la référence principale sera les trois ou quatre jours précédents. Si vous faites du scalping, ce sera les 3 ou 4 heures précédentes.

Ce sont bien entendu des approximations. Chacun évalue selon ce qu’il ressent, mais la règle importante afin de stopper ses pertes tout en ne déclenchant pas trop tôt la clôture de votre trade, c’est de vous positionner légèrement au-dessus ou au-dessous des pics ou des creux précédents, selon que vous misez sur la hausse ou sur la baisse du prix. Mais nous reparlerons de ce sujet un peu plus tard dans ce livre.

Apprendre le trading

Vous venez de lire un large extrait du livre, découvrez-le ainsi que les avis des lecteurs, découvrez maintenant comment apprendre le trading étape par étape